In diesem Artikel werden wir die Bilanz aus dem Rechnungswesen erklären, einzelne Positionen erklären und die wichtigsten Punkte nennen, um eine Bilanz richtig zu interpretieren. Alle Aktiva und Passiva werden erklärt und in einem Beispiel mit echten Zahlen aufgelistet. Sowohl Anleger als auch das Unternehmen selbst will seine Bilanz richtig interpretieren, um seinen eigenen Erfolg zu garantieren. Während es einerseits um die Zukunftsplanung für das Unternehmen selbst geht, wollen Investoren wissen, ob sich ein Einstieg in das Unternehmen oder Projekten von dem Unternehmen lohnt und wie die aktuelle Entwicklung aussieht.

Was ist eine Bilanz?

Der Begriff Bilanz bezieht sich auf einen Abschluss, der die finanzielle Lage eines Unternehmens zu einem bestimmten Zeitpunkt vollständig beschreibt. Dazu werden im Rechnungswesen üblicherweise die zwei Posten Aktive und Passiva gegenübergestellt, die nach der doppelten Buchführung immer genau übereinstimmen müssen:

- Aktiva – Vermögenswerte oder Soll – Anlagevermögen, Umlaufvermögen

- Passiva – Verbindlichkeiten oder Haben – Schulden, Eigenkapital, Fremdkapital (Herkunft des Geldes)

Kurz gesagt, die Bilanz ist ein Finanzbericht, der eine Momentaufnahme dessen darstellt, was ein Unternehmen besitzt und schuldet, sowie den von den Aktionären investierten Betrag. Bilanzen können zusammen mit anderen wichtigen Finanzberichten verwendet werden, um Fundamentalanalysten zur Berechnung von Finanzkennzahlen durchzuführen.

Bilanzen bilden damit eine Grundlage für die Berechnung von Renditen für Investoren und die Bewertung der Kapitalstruktur eines Unternehmens. Viele Unternehmen sind dazu verpflichtet ihre Bilanz zu veröffentlichen oder diese zumindest beim Finanzamt als einzureichen. In einem Jahresabschluss ist die Bilanz der wichtigste Teil. Die Aufgaben einer Bilanz sind die Dokumentation, Gewinnermittlung und Informationsquelle.

Was bedeutet Soll und Haben?

Jedes Konto hat in der Buchführung eine Haben- und eine Soll-Seite, die miteinander immer nach dem Leitsatz „Soll an Haben“ verbucht werden. In einer Bilanz sind „Soll“ die Aktiva und „Haben“ die Passiva.

Aufbau einer Bilanz: Aktiva und Passiva

Der Aufbau einer Bilanz folgt der Bilanzgleichung, nach der sich die Aktiva auf der einen Seite und die Passiva auf der anderen Seite immer in Waage halten müssen. Zu jeder Buchung gibt es also immer zwei Einträge. Gleichartige Buchungen werden in Konten zusammengefasst. Diese Art der Buchführung wird als doppelte Buchführung (oder Doppik) bezeichnet und ist in Deutschland für buchführungspflichtige Unternehmen gesetzlich vorgeschrieben.

Ein Unternehmen muss für alle Dinge, die es besitzt (Aktiva), bezahlen, indem es sich entweder Geld leiht (Aufnahme von Verbindlichkeiten), es von Investoren erhält (Ausgabe von Aktienkapital) oder Eigenkapital dafür verwendet. Das Eigenkapital wird unter den Passiva immer gesondert aufgezählt und die anderen Aktiva und passive in kurz- und langfristige aufgeteilt. Die einzelnen Blöcke haben immer eine Summe von allen Einträgen und wird meistens fett gedruckt. Dadurch gibt es meistens 7 Summen in einer Bilanz, für kurz- und langfristige Aktiva und Passiva, eine die jeweils kurz- und langfristig zusammenfasst und eine für das Eigenkapital, wobei das Eigenkapital noch einmal aufgeteilt sein kann.

Die einzelnen Einträge in einer Bilanz werden häufig in Anhängen weiter aufgeteilt und deren Herkunft erklärt. So kann beispielsweise ein kurzfristigerer Aktiva-Posten „Vorräte“ mit einem einzelnen Betrag verbucht sein, der sich in der Anlage aus fertige und unfertige Waren, Rohstoffe, Hilfsmittel, Betriebsstoffe usw. zusammensetzt.

Aufbau einer Bilanz: Aktiva

In dem Aufbau der Bilanz kommen die Aktiva zuerst und als danach die Passiva. Die Konten innerhalb der Aktiva einer Bilanz werden von oben nach unten in der Reihenfolge ihrer Liquidität aufgelistet. Die Liquidität ist die Leichtigkeit, mit der die Posten wieder in Bargeld umgewandelt werden können. Sie sind unterteilt in kurzfristiges Umlaufvermögen, das innerhalb eines Jahres oder weniger in Bargeld umgewandelt werden kann, und in langfristiges Vermögen, das dies nicht kann. Die genauen Angaben in einer Bilanz können sich je nach Branche unterscheiden und sollten mit dem Finanzamt oder einem Steuerberater besprochen werden. Die häufigsten Einträge in einer Bilanz haben wir nachfolgend zusammengetragen.

Langfristige Vermögenswerte in Aktiva

Zu den langfristigen Vermögenswerten gehören Investitionen, die im nächsten Jahr nicht oder nicht mehr liquidiert werden können. Immaterielle Vermögenswerte umfassen nicht-physische (aber dennoch wertvolle) Vermögenswerte wie geistiges Eigentum und Firmenwert. Diese Vermögenswerte werden im Allgemeinen nur dann in der Bilanz aufgeführt, wenn sie erworben und nicht selbst entwickelt wurden. Die folgenden Einträge finden sich unter den langfristigen Vermögenswerten in den Aktiva:

- Immaterielle Vermögenswerte

- Sachanlagen

- Vermietete Vermögenswerte

- Als Finanzinvestition gehaltene Immobilien

- At Equity bewertete Anteile

- Sonstige Beteiligungen

- Forderungen aus Finanzdienstleistungen

- Sonstige finanzielle Vermögenswerte

- Sonstige Forderungen

- Ertragsteuerforderungen

- Latente Ertragsteueransprüche

Ertragsteuerforderungen sind kurz- oder langfristige finanzielle Verpflichtungen, die aus der Steuererklärung resultieren. Sie entstehen, wenn ein Unternehmen mehr Einkommensteuer oder Körperschaftsteuer gezahlt hat, als zum aktuellen Zeitpunkt fällig ist. Dies kann auf vorläufige Steuerzahlungen, Steuernachzahlungen oder Steuergutschriften zurückzuführen sein. Je nach Fälligkeit der Zahlungen werden sie entweder als kurzfristige oder langfristige Verbindlichkeiten klassifiziert.

Latente Ertragsteueransprüche entstehen aus temporären Unterschieden zwischen den steuerlichen Abschreibungen und den Abschreibungen gemäß den handelsrechtlichen Grundsätzen. Diese Unterschiede können dazu führen, dass das zu versteuernde Einkommen in der Steuerbilanz anders als in der Handelsbilanz ausgewiesen wird. Wenn das zu versteuernde Einkommen niedriger ist als das handelsrechtliche Einkommen, entstehen latente Ertragsteueransprüche, da das Unternehmen wahrscheinlich in Zukunft weniger Steuern zahlen wird.

At-Equity bewertete Anteile sind eine spezielle Form von Beteiligungen, bei der ein Unternehmen eine signifikante, aber nicht kontrollierende Beteiligung an einer anderen Gesellschaft hält. Sie werden zu ihrem Anschaffungswert (Kaufpreis der Beteiligung) abzüglich etwaiger Abschreibungen oder Wertminderungen in der Bilanz ausgewiesen.

Kurzfristige Aktiva – Umlaufvermögen

Kurzfristige Aktiva werden auch als Umlaufvermögen bezeichnet und umfasst die folgenden Einträge in einer Bilanz:

- Vorräte

- Forderungen aus Lieferungen und Leistungen

- Forderungen aus Finanzdienstleistungen

- Sonstige finanzielle Vermögenswerte

- Sonstige Forderungen

- Ertragsteuerforderungen

- Wertpapiere und Termingeldanlagen

- Zahlungsmittel und Zahlungsmitteläquivalente

- Zur Veräußerung gehaltene Vermögenswerte

Vorräte umfassen alle materiellen Güter oder Rohstoffe, die ein Unternehmen zur Herstellung von Produkten oder zur Erbringung von Dienstleistungen hält, um sie zu einem späteren Zeitpunkt zu verkaufen.

Ertragsteuerforderungen sind kurz- oder langfristige finanzielle Verpflichtungen, die aus der Steuererklärung resultieren. Sie entstehen, wenn ein Unternehmen mehr Einkommensteuer oder Körperschaftsteuer gezahlt hat, als zum aktuellen Zeitpunkt fällig ist. Dies kann auf vorläufige Steuerzahlungen, Steuernachzahlungen oder Steuergutschriften zurückzuführen sein. Je nach Fälligkeit der Zahlungen werden sie entweder als kurzfristige oder langfristige Verbindlichkeiten klassifiziert.

Aufbau einer Bilanz: Passiva

In dem Aufbau einer Bilanz kommen die Passiva, nachdem alle Aktiva aufgelistet wurden. Zu den Passiva in einer Bilanz gehören kurz- und langfristige Verbindlichkeiten und das Eigenkapital. Verbindlichkeiten sind jedes Geld, das ein Unternehmen Dritten schuldet. Neben Krediten gehören dazu auch offene Rechnungen, die es an Lieferanten zu zahlen hat, Zinsen auf Anleihen, die an Gläubiger ausgegeben wurden, bis hin zu Miete, Versorgungsleistungen und Gehältern. Auch bei Passiva sind kurzfristige Verbindlichkeiten innerhalb eines Jahres fällig und werden in der Reihenfolge ihres Fälligkeitsdatums aufgeführt. Langfristige Verbindlichkeiten hingegen sind zu einem beliebigen Zeitpunkt nach einem Jahr fällig.

Eigenkapital in Passiva

Das Eigenkapital ist das Geld, das den Eigentümern eines Unternehmens oder seinen Aktionären zusteht. Es wird auch als Nettovermögen bezeichnet, da es dem Gesamtvermögen eines Unternehmens abzüglich seiner Verbindlichkeiten oder der Schulden gegenüber Nicht-Aktionären entspricht. Das Eigenkapital ist ein wichtiger Faktor bei der finanziellen Beurteilung eines Unternehmens. Zu dem Eigenkapital zählen die folgenden Einträge in einer Bilanz:

- Gezeichnetes Kapital

- Kapitalrücklage

- Gewinnrücklagen

- Übrige Rücklagen

- Eigenkapital der Hybridkapitalgeber der Konzern AG

- Eigenkapital der Anteilseigner der Konzern AG – Summe von 1. – 5.

- Anteile von Minderheiten am Eigenkapital

Gewinnrücklagen sind die Nettogewinne, die ein Unternehmen entweder in das Geschäft reinvestiert oder zur Schuldentilgung verwenden kann. In einer Aktiengesellschaft werden verbleibende Gewinne in Form von Dividenden an die Aktionäre ausgeschüttet.

Die Kapitalrücklage stellt den Betrag dar, den die Aktionäre über die Stamm- bzw. Vorzugsaktienkonten hinaus investiert haben, also die Differenz zwischen dem Ausgabepreis und dem Nennwert der Aktien.

Gezeichnetes Kapital repräsentiert den Nennwert oder das Grundkapital (Stammkapital bei GmbH) der ausgegebenen Aktien eines Unternehmens. Es ist der Betrag, den die Aktionäre tatsächlich für ihre Aktien bezahlen.

Hybridkapitalgeber sind Investoren oder Finanzinstitutionen, die Hybridkapital zur Verfügung stellen. Hybridkapital ist eine Form der Unternehmensfinanzierung, die Eigenschaften von Eigenkapital und Fremdkapital kombiniert. Ein Beispiel für Hybridkapital sind Wandelschuldverschreibungen, auch Wandelanleihe genannt.

Langfristige Passiva

In einer Bilanz sind langfristige Passiva Verbindlichkeiten oder finanzielle Verpflichtungen eines Unternehmens, die längerfristig als ein Jahr fällig werden. Die folgenden Einträge in einer Bilanz zählen zu langfristigen Passiva:

- Finanzschulden (langfristig)

- Sonstige finanzielle Verbindlichkeiten (langfristig)

- Sonstige Verbindlichkeiten (langfristig)

- Latente Ertragsteuerverpflichtungen

- Rückstellungen für Pensionen

- Ertragsteuerrückstellungen (langfristig)

- Sonstige Rückstellungen (langfristig)

Rückstellungen dienen dazu, zukünftige Verpflichtungen abzudecken, die zwar bekannt sind, aber deren genauer Betrag oder Fälligkeitsdatum noch nicht genau feststeht.

Verbindlichkeiten sind finanzielle Verpflichtungen oder Schulden, die ein Unternehmen gegenüber externen Parteien wie Lieferanten, Gläubigern, Finanzinstituten oder anderen Geschäftspartnern hat.

Kurzfristige Passiva

In einer Bilanz sind kurzfristige Passiva Verbindlichkeiten oder finanzielle Verpflichtungen eines Unternehmens, die kurzfristiger als ein Jahr fällig werden. Die folgenden Einträge in einer Bilanz zählen zu kurzfristigen Passiva:

- Finanzschulden (kurzfristig)

- Verbindlichkeiten aus Lieferungen und Leistungen

- Ertragsteuerverbindlichkeiten

- Sonstige finanzielle Verbindlichkeiten (kurzfristig)

- Sonstige Verbindlichkeiten (kurzfristig)

- Ertragsteuerrückstellungen (kurzfristig)

- Sonstige Rückstellungen (kurzfristig)

- Schulden im Zusammenhang mit zur Veräußerung gehaltenen Vermögenswerten

Erklärung von T-Konto in der Bilanz

Die schematische Darstellung zwischen der Soll und Haben Seite wird als T-Konto bezeichnet, da das T eine visuelle Trennung einer zweispaltigen Tabelle darstellen soll. Ein Konto ist in der doppelten Buchführung das kleinste Element und dient zur Erfassung von Geschäftsvorfällen. Je nach Art des Kontos werden Zu- oder Abgänge erfasst. Dabei geht es nur um die Verbuchung von neuen Aktivitäten.

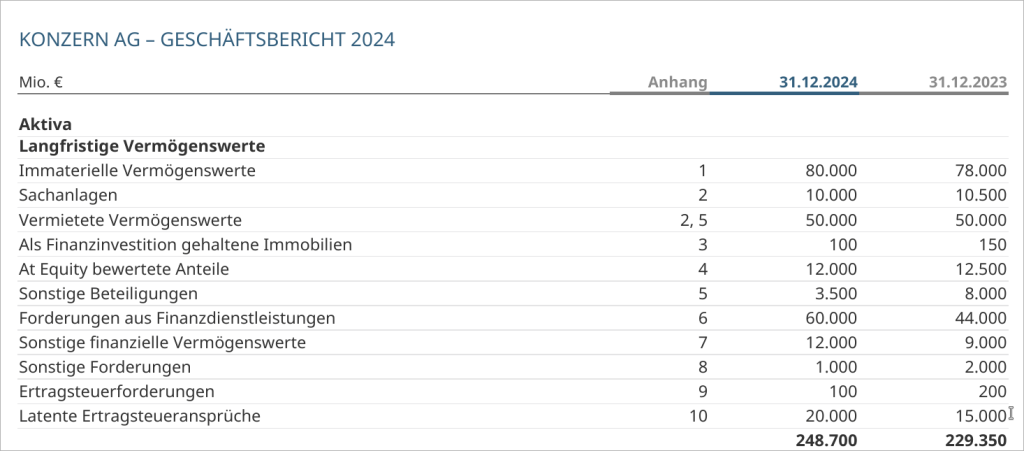

Beispiel einer Bilanz – Excel und PDF

Die folgende Tabelle ist ein künstliches Beispiel für eine Bilanz eines Aktienunternehmens. In dieser Bilanz wird die Finanzlage des Unternehmens von 2024, mit der Finanzlage des Unternehmens im Jahr zuvor gegenübergestellt.

| Mio. € | Anhang | 31.12.2024 | 31.12.2023 |

|---|---|---|---|

| Aktiva | |||

| Langfristige Vermögenswerte | |||

| Immaterielle Vermögenswerte | 1 | 80.000 | 78.000 |

| Sachanlagen | 2 | 10.000 | 10.500 |

| Vermietete Vermögenswerte | 2, 5 | 50.000 | 50.000 |

| Als Finanzinvestition gehaltene Immobilien | 3 | 100 | 150 |

| At Equity bewertete Anteile | 4 | 12.000 | 12.500 |

| Sonstige Beteiligungen | 5 | 3.500 | 8.000 |

| Forderungen aus Finanzdienstleistungen | 6 | 60.000 | 44.000 |

| Sonstige finanzielle Vermögenswerte | 7 | 12.000 | 9.000 |

| Sonstige Forderungen | 8 | 1.000 | 2.000 |

| Ertragsteuerforderungen | 9 | 100 | 200 |

| Latente Ertragsteueransprüche | 10 | 20.000 | 15.000 |

| 248.700 | 229.350 | ||

| Kurzfristige Vermögenswerte | |||

| Vorräte | 11 | 50.000 | 40.000 |

| Forderungen aus Lieferungen und Leistungen | 12 | 15.000 | 15.000 |

| Forderungen aus Finanzdienstleistungen | 13 | 60.000 | 55.000 |

| Sonstige finanzielle Vermögenswerte | 14 | 15.000 | 12.000 |

| Sonstige Forderungen | 15 | 7.000 | 5.000 |

| Ertragsteuerforderungen | 16 | 1.600 | 1.200 |

| Wertpapiere und Termingeldanlagen1 | 17 | 35.000 | 30.000 |

| Zahlungsmittel und Zahlungsmitteläquivalente1 | 18 | 27.000 | 28.000 |

| Zur Veräußerung gehaltene Vermögenswerte | 19 | 100 | 200 |

| 210.700 | 186.400 | ||

| Bilanzsumme | 459.400 | 415.750 | |

| Passiva | |||

| Eigenkapital | 20 | ||

| Gezeichnetes Kapital | 1.200 | 1.250 | |

| Kapitalrücklage | 10.000 | 8.000 | |

| Gewinnrücklagen | 120.000 | 100.000 | |

| Übrige Rücklagen | −5.000 | −3.200 | |

| Eigenkapital der Anteilseigner der Konzern AG | 126.200 | 106.050 | |

| Anteile von Minderheiten am Eigenkapital | 5.000 | 2.000 | |

| 131.200 | 108.050 | ||

| Langfristige Schulden | |||

| Finanzschulden | 21 | 150.000 | 125.000 |

| Sonstige finanzielle Verbindlichkeiten | 22 | 5.000 | 4.000 |

| Sonstige Verbindlichkeiten | 23 | 9.000 | 8.000 |

| Latente Ertragsteuerverpflichtungen | 24 | 10.000 | 5.000 |

| Rückstellungen für Pensionen | 25 | 20.000 | 30.000 |

| Ertragsteuerrückstellungen | 26 | 4.000 | 3.000 |

| Sonstige Rückstellungen | 27 | 18.000 | 20.000 |

| 216.000 | 195.000 | ||

| Kurzfristige Schulden | |||

| Finanzschulden | 28 | 60.000 | 55.000 |

| Verbindlichkeiten aus Lieferungen und Leistungen | 29 | 2.000 | 20.000 |

| Ertragsteuerverbindlichkeiten | 30 | 100 | 500 |

| Sonstige finanzielle Verbindlichkeiten | 31 | 20.000 | 15.000 |

| Sonstige Verbindlichkeiten | 32 | 7.000 | 5.000 |

| Ertragsteuerrückstellungen | 33 | 3.000 | 2.000 |

| Sonstige Rückstellungen | 34 | 20.000 | 15.000 |

| Schulden im Zusammenhang mit Zur Veräußerung gehaltenen Vermögenswerten | 100 | 200 | |

| 112.200 | 112.700 | ||

| Bilanzsumme | 459.400 | 415.750 |

Die gleiche Beispiel Bilanz finden sie hier als Excel Tabelle und hier als PDF.

Bilanz richtig interpretieren und goldene Bilanzregeln

Wer eine Bilanz richtig interpretieren kann, hat meistens einen Vorteil. Die Bilanzen sollten auch mit denen anderer Unternehmen derselben Branche verglichen werden, da die verschiedenen Branchen unterschiedliche Finanzierungskonzepte haben und man einen Eindruck der Konkurrenz bekommt. Um eine Bilanz zu interpretieren, werden ein paar Kennzahlen ausgerechnet:

- Eigenkapitalquote

- Verschuldungsgrad (Gearing Ratio)

- Liquide Mittel (Current Ratio)

- Vorratsintensität

- Umlaufvermögen (Working Capital)

Die goldene Bilanzregel ist ein Grundsatz der Finanzbuchhaltung, der besagt, dass die Summe der langfristigen Vermögenswerte eines Unternehmens durch langfristige Finanzierungsquellen (Eigenkapital und langfristige Verbindlichkeiten) finanziert werden sollte. Mit anderen Worten, die goldene Bilanzregel legt fest, dass langfristige Vermögenswerte langfristig finanziert werden sollten. Da kurz- und langfristige Aktiva und Passiva in einer Bilanz separat aufgeführt werden, können diese leicht verglichen werden.

Eigenkapitalquote

Eine höhere Eigenkapitalquote (typischerweise über 30-40 %) zeigt an, dass das Unternehmen einen größeren Teil seiner Vermögenswerte mit Eigenkapital finanziert hat. Für Investoren beginnt eine gute Eigenkapitalquote bereits bei 20 %. Grundsätzlich ist eine höhere EK-Quote immer besser und 30-40 % ist ein guter Bereich für größere Unternehmen. Eine niedrigere Eigenkapitalquote (unter 20 %) deutet darauf hin, dass das Unternehmen einen größeren Teil seiner Vermögenswerte mit Fremdkapital finanziert hat. Banken haben eine Sonderregelung und müssen eine Eigenkapitalquote von mindestens 8 Prozent vorgegeben.

Rechnung mit dem Bilanz-Beispiel:

Eigenkapital = Gezeichnetes Kapital + Kapitalrücklage + Gewinnrücklagen + Übrige Rücklagen

Eigenkapital = 1.200 + 10.000 + 120.000 – 5.000 = 126.200

Gesamtkapital = Bilanzsumme = 459.400

Eigenkapitalquote = Eigenkapital / Gesamtkapital * 100 = 126.200 / 459.400 * 100 ≈ 27.48%

Verschuldungsgrad

Der Verschuldungsgrad ist eine wichtige Kennzahl in einer Bilanz, die das Verhältnis zwischen Fremdkapital und Eigenkapital eines Unternehmens misst. Er gibt an, wie stark ein Unternehmen seine Aktivitäten mit Fremdkapital finanziert und davon abhängig ist. Ein hoher Verschuldungsgrad bietet mehr Risiko, da die Verbindlichkeiten in anspruchsvollen Zeiten nur schwer beglichen werden können, wenn kein Eigenkapital mehr vorhanden ist.

Rechnung mit dem Bilanz-Beispiel:

Verschuldungsgrad=Fremdkapital/Eigenkapital

Fremdkapital=216.000+112.200=328.200

Eigenkapital=1.200+10.000+120.000−5.000=126.200

Verschuldungsgrad=328.200/126.200≈2,60

Der Verschuldungsgrad von ungefähr 2,60 bedeutet, dass das Unternehmen etwa das 2,6-fache seines Eigenkapitals als Fremdkapital hat. Damit besteht eine größere Abhängigkeit von Fremdfinanzierung und potenziell höhere finanzielle Risiken.

Liquide Mittel

Die liquiden Mittel werden auch als Zahlungsmittel und Zahlungsmitteläquivalente bezeichnet und sind ein wichtiger Bestandteil der Bilanz. Liquide Mittel umfassen Bargeldbestände sowie kurzfristige, hochliquide Anlagen, die schnell in Bargeld umgewandelt werden können. Während Zahlungsmittel und Zahlungsmitteläquivalente einfach aus der Bilanz unter kurzfristige Aktiva abgelesen werden können, gibt es weitere liquiden Mittel verschiedenen Grades. Die Current Ratio ist der Liquiditätsgrad 1 oder die kurzfristige Liquiditätsquote und misst die Möglichkeiten eines Unternehmens, seine kurzfristigen Verbindlichkeiten mit seinen kurzfristigen Vermögenswerten zu decken.

Rechnung mit dem Bilanz-Beispiel:

Kurzfristige Liquiditätsquote=Kurzfristige Vermögenswerte/Kurzfristige Verbindlichkeiten

Kurzfristige Vermögenswerte=50.000+15.000+60.000+15.000+7.000+1.600+35.000+27.000=210.600

Kurzfristige Verbindlichkeiten=2.000+100+20.000+7.000+3.000+20.000+100=52.200

Kurzfristige Liquiditätsquote=210.600/52.200≈4,03

Dies bedeutet, dass das Unternehmen etwa das 4,03-fache an kurzfristigen Vermögenswerten im Vergleich zu seinen kurzfristigen Verbindlichkeiten hat. Eine kurzfristige Liquiditätsquote über 1,0 zeigt an, dass das Unternehmen kurzfristig zahlungsfähig ist.

Vorratsintensität

Die Vorratsintensität misst den Anteil der Vorräte am Gesamtkapital oder an den Gesamtvermögenswerten eines Unternehmens. Es zeigt den Anteil der Vorräte am finanziellen Gesamtbild des Unternehmens und kann bei der Analyse der Lagerhaltungsstrategie und der Effizienz des Lagermanagements helfen. Für das Unternehmen ist es ein guter Indikator, wie viel Kapital gebunden ist, zur Schätzung der Lagerkosten und wie gut man auf Engpässe vorbereitet ist.

Rechnung mit dem Bilanz-Beispiel:

Vorratsintensität = Vorräte / (Gesamtkapital oder Gesamtvermögenswerte) × 100

Vorratsintensität=50.000/459.400×100≈10,88%

Umlaufvermögen

Das Umlaufvermögen (Working Capital) ist eine wichtige Kennzahl in der Bilanz, welche die kurzfristige finanzielle Lage und Liquidität eines Unternehmens widerspiegelt. Es zeigt den Betrag an kurzfristigen Mitteln, die das Unternehmen zur Finanzierung seines täglichen Betriebskapitals zur Verfügung hat. Das Umlaufvermögen ermöglicht einen umfassenderen Blick auf die kurzfristigen Vermögenswerte eines Unternehmens als die kurzfristige Liquiditätsquote. Die Formel zur Berechnung des Umlaufvermögen lautet:

Rechnung mit dem Bilanz-Beispiel:

Kurzfristige Umlaufvermögen= Vermögenswerte -Kurzfristige Verbindlichkeiten

Vermögenswerte=50.000+15.000+60.000+15.000+7.000+1.600+35.000+27.000=210.600

Kurzfristige Verbindlichkeiten=2.000+100+20.000+7.000+3.000+20.000=52.100

Umlaufvermögen=210.600−52.100=158.500

Wer muss eine Bilanz veröffentlichen?

Einige Unternehmen müssen in Deutschland und vielen anderen Ländern ihren Jahresabschluss und damit auch ihre Bilanz veröffentlichen. In Deutschland gibt es dafür den elektronischen Bundesanzeiger, wo jeder den Jahresabschluss einsehen kann. Große Unternehmen veröffentlichen den Jahresabschluss meistens zusätzlich auf ihrer eigenen Webseite. Der Umfang der Informationen hängt dabei von der Rechtsform und der Größe des Unternehmens ab. Folgende Rechtsformen müssen eine Bilanz beim Bundesanzeiger veröffentlichen beziehungsweise hinterlegen:

-

Kapitalgesellschaften (beispielsweise AG, GmbH, UG)

-

Personengesellschaften ohne natürliche Person als haftenden Gesellschafter (GmbH & Co. KG)

-

Unternehmen, die eine bestimmte Firmengröße übersteigen

Interpretation und Bewertung einer Bilanz

Die Interpretation und Bewertung einer Bilanz sind ein entscheidender Schritt für Investoren, Kreditgeber, Analysten und andere Stakeholder, um das finanzielle Gesundheitsbild eines Unternehmens zu verstehen. Dabei wird auf über 100 fundamentale und technische Kennzahlen zurückgegriffen. In einem ganzheitlichen Ansatz wird die Bilanz als Teil des gesamten Jahresabschlusses betrachtet, in dem auch die Gewinn- und Verlustrechnung und den Kapitalfluss einbezogen wird. Mit einer Interpretation und Bewertung der Bilanz kann Anlagebetrug erkannt werden. Dies ermöglicht eine umfassende Analyse der finanziellen Performance und Position eines Unternehmens und mehr Umsatz bei passender Neuausrichtung.

Für Investoren ist ein wichtiges Ergebnis bei der Bewertung von Bilanzen, die Risiken zu identifizieren. Durch die Analyse der Bilanz können potenzielle Risiken wie hohe Verschuldung, unzureichende Liquidität, hohe Lagerbestände oder Kundenforderungen identifiziert werden, die das finanzielle Wohlergehen des Unternehmens beeinträchtigen könnten. Die Kurse an den Börsen reagieren meistens sehr stark auf Änderungen im Jahresabschluss. Automatische Trading-Algorithmen handel sofort nach der Veröffentlichung und lassen für Amateur-Anleger weniger Spielraum. Eine Unternehmensanalyse und Transparenz-Bewertung bietet dagegen mehr Potenzial.

Eine gründliche Bilanzinterpretation und -bewertung erfordert sowohl finanzielle als auch branchenspezifische Kenntnisse sowie eine kritische Analyse und Kontextualisierung der Zahlen. Die Bonität eines Unternehmens wird durch ihre Bilanz maßgeblich beeinflusst. Es ist ein fortlaufender Prozess, der regelmäßige Aktualisierungen und Anpassungen erfordert, um die sich ändernden Bedingungen und Anforderungen des Unternehmens zu berücksichtigen.

Noch kein Kommentar vorhanden.